Rürup-Rente oder Basis-Rente erweiterte Informationen

Die Rürup-Rente (oder korrekter Basis-Rente) ist per 01.01.2005 im Rahmen des Altersvorsorge-Gesetzes in Deutschland eingeführt worden.

Auf Grund der Ausrichtung an der Gesetzlichen Rentenversicherung ist die Leistung ausschließlich als Leibrente (lebenslange Rente) für die Versicherte Person vorgesehen. Damit ein Vertrag als Rürup-Rente anerkannt wird, muss dieses Produkt den staatlichen Vorgaben entsprechen und somit vorab lizensiert sein. Hierfür gibt es eine spezielle Anlaufstelle für Produktgeber.

Leistungsempfänger einer solchen Leibrente ist regelmäßig der Versicherungsnehmer (Vertragspartner) – der Vertragspartner muss zwingend Versicherte Person sein. Eine Auszahlung in anderer Form als der Leibrente ist zu keinem Zeitpunkt und in keiner Form – auch nicht anteilig – vorgesehen.

Angedacht wurde diese Form insbesondere für Selbständige und Freiberufler als Ergänzung oder Alternative zur Gesetzlichen Rentenversicherung. Im Gegensatz zur Gesetzlichen Rentenversicherung (GRV) werden die Beiträge verzinslich angelegt. In der GRV dagegen werden die laufenden Beiträge sofort ausgegeben bzw. verteilt (Umlagefinanzierung) an die aktuellen Leistungsempfänger. Dies betrifft die Leistungsarten Altersrente, Berufsunfähigkeitsrente (altes Recht für Personen bis Geburtsjahr 1960), für Bezieher von Erwerbsminderungsrente und besondere Leistungen wie Kur / Wiedereingliederungsmaßnahmen in´s Arbeitsleben.

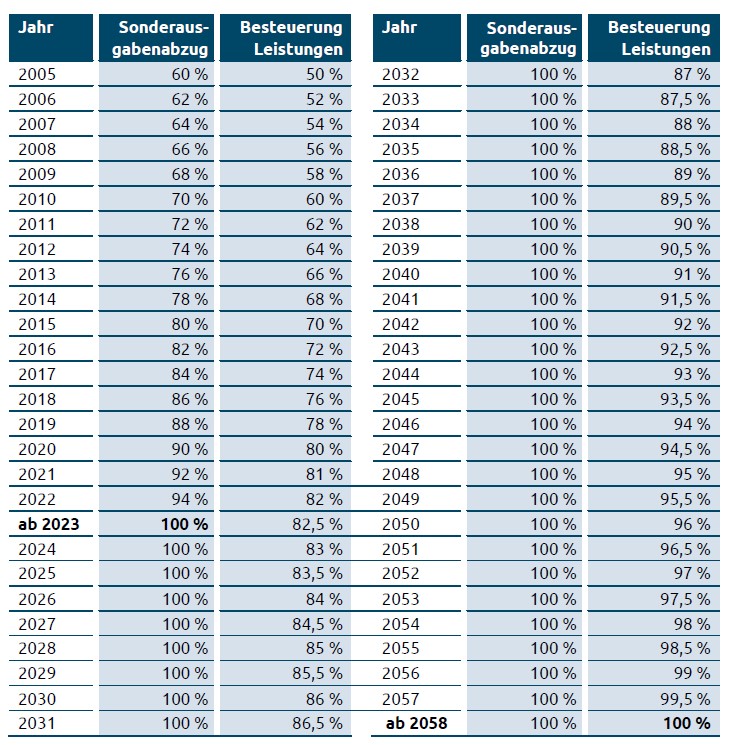

Die Basis-Rente wird einerseits in der Anspar-Phase steuerlich gefördert, andererseits aber auch besteuert in der Leistungsphase. Dieses nennt sich nachgelagerte Besteuerung.

Der steuerliche Abzug war bis 2023 gestaffelt – ab / seit 2024 sind die Beiträge voll steuerlich abziehbar – es wird jährlich ein neuer Höchstbetrag angesetzt. In 2024 beträgt dieser 27.566 Euro je Person (verheiratete also 2fach). Wobei sämtliche Beiträge zur GRV gegengerechnet werden!

Steuerliche Tabelle siehe unten!

Die Weitergabe von Ansprüchen ist sehr stark eingeschränkt.

Die Mitversicherung eines Lebens-/Ehepartners (und Kinder sofern und solange kindergeldberechtigt – somit bis max. zum 27. Lebensjahr) ist möglich – aus wirtschaftlicher Sicht meistens wenig sinnvoll, da dieses nur in Form von zusätzlichem Versicherungsschutz möglich ist – welcher jedoch recht teuer ist.

Ansprüche aus dem Vertrag sind außerhalb des zuvor genannten Bezugsrechtes weder vererbbar noch beleihbar und somit auch nicht veräußerbar.

Es wird also viele Fälle geben, wo das bereits eingezahlte Geld eines einzelnen Verstorbenen der Versicherten Gemeinschaft (bzw. Bank bei Bank-Sparprodukten) als außerordentlicher Gewinn zugerechnet wird. Sprich das Geld ist für andere Verwandte, Freunde, Bekannte nicht greifbar!

Und zusätzlich ist zu beachten:

Wie oben bereits erwähnt sind solche Basis-Renten-Verträge weder abtretbar, beleihbar, verkaufbar oder ähnliches. Somit sollte ein solcher Vertrag vor dem Zugriff von Dritten wie z.B. Gläubigern bei einer Insolvenz sicher sein. Das ist soweit theoretisch gewollt und richtig, jedoch kann dieses Recht einem höherrangigen Recht entgegenstehen. Sollte jemand eine Öffentliche Leistung (z.B. Arbeitslosengeld II / Hartz IV) oder ähnliches beantragen, so kann diesem zugemutet werden, zunächst sein Erspartes aufzubrauchen. Es gibt zwar ein sogenanntes Schonvermögen, dieses ist jedoch stark begrenzt. Entsprechende Urteile liegen vor. Lassen Sie sich also nicht täuschen – das Produkt ist somit nicht sicher gegenüber Hartz IV.